Блог компании Mozgovik |Когда покупать Полиметал?

- 05 июня 2023, 20:21

- |

Полиметал уже второй год, будучи иностранной компанией из недружественной юрисдикции торгуется на Мосбирже с существенной премией к иностранным площадкам.

На Мосбирже акции стоят в 3 раза дороже, чем в Лондоне, и в 2,3 раза дороже, чем в Астане.

Подобные дисконты связаны в первую очередь с неопределенностью акционерных прав и токсичностью бОльшей части активов компании для иностранных инвесторов, которых большинство.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Блог компании Mozgovik |Конспект: Эфир с IR Самолета

- 02 июня 2023, 06:36

- |

Вчера провели эфир в чате с годовыми подписчиками Мозговика по Самолету, где на вопросы отвечал IR компании Николай Минашин.

Небольшой конспект по тому, что обсуждали на эфире:

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Как заработать 650% годовых

- 30 мая 2023, 18:14

- |

Детский мир определился с форматом следующего этапа трансформации в частную компанию.

Из Детского Мира уже была выделена отдельная компания ООО «ДМ», которая как раз ведет основную деятельность. При этом акции ПАО «Детский мир» продолжают торговаться, и появилось несколько вариантов, кому можно эти акции реализовать.

Что можно сделать?

Есть три программы выкупа акций:

1) Можно продать ООО «ДМИ» в рамках добровольного предложения за 71,5 руб. за акцию с 30 мая по 8 августа.

2) Можно продать АО «ДМФА» с 31 мая по 8 августа.

3) Можно продать АО «ДМК» на Мосбирже с 30 мая по 28 июля.

Q&A по вопросам программ приобретения акций можно прочитать здесь.

Вдаваться в первые два варианта особого смысла нет, потому что они касаются в основном нерезидентов, где чтобы миновать заморозку на счете типа «С» акционеру предлагают продать акции со скидкой за 60,77 рублей.

Последний вариант предполагает:

30 мая 2023 года АО «ДМК» запустило программу приобретения Акций на ПАО Московская Биржа в режиме торгов «Выкуп: Адресные заявки», которая действует 60 дней: с 30 мая 2023 года по 28 июля 2023 года (далее – «Оферта ДМК»). АО «ДМК» вправе досрочно остановить программу приобретения, с момента концентрации в его владении 25% всех размещенных Акций.

( Читать дальше )

Блог компании Mozgovik |Прибыль Европлана в 1-ом квартале выросла на 42%

- 28 мая 2023, 17:44

- |

Европлан опубликовал финансовые результаты по МСФО за 1-ый квартал.

Компания мне интересна, как основная дочка публичного холдинга ЭсЭфАй.

Компания продолжает зарабатывать отличную прибыль. За 1 квартал заработали 3,3 млрд рублей (+42%), а годовая прибыль составляет уже 12,9 млрд рублей.

( Читать дальше )

Блог компании Mozgovik |Qiwi продолжает неплохо зарабатывать на двузначную дивидендную доходность

- 26 мая 2023, 22:29

- |

Киви продолжает публиковать отличные результаты. Выручка выросла на 84%, а скорректированная чистая прибыль на 80%.

Данный финтех стал одним из бенефициаров в 2022 году, так как начал зарабатывать сверхприбыль на трансграничных переводах.

Последний раз писал о Киви здесь. Вывод был следующий — компания постепенно возвращается к прошлому уровню прибыли.

Несмотря на рост прибыли на 80%, не спешим с выводами, что это не так. Есть 2 нюанса, из-за которых не все так однозначно.

( Читать дальше )

Блог компании Mozgovik |TCS Group вернулся к прибыли 2021 года

- 26 мая 2023, 16:56

- |

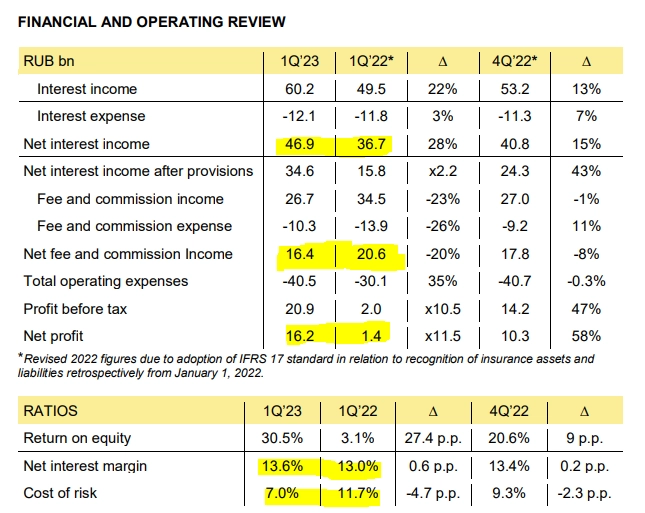

ТКС Групп опубликовал финансовые результаты за 1-ый квартал 2023 года. Результат по прибыли вышел немного выше консенсуса (15,5 млрд руб.), а банк заработал 16,2 млрд рублей.

По прибыли компания вернулась в 2021 год — неплохо, но я ждал большего (20 млрд рублей), писал об этом здесь.

( Читать дальше )

Блог компании Mozgovik |Бизнес-модель Озона доказана (дело даже не в разовых доходах)

- 24 мая 2023, 17:26

- |

Вышел отчет Озона за 1-ый квартал с кликбейтным заголовком о переходе в прибыльное состояние.

Сам отчет выглядит достаточно неплохо: маржинальность растет, при этом темпы роста все еще внушительные.

( Читать дальше )

Блог компании Mozgovik |Ожидания от отчета TCS Group

- 23 мая 2023, 19:31

- |

Завтра финансовые результаты опубликует ТКС Групп (TCSG). Консенсус-прогноз по прибыли на уровне 15,5 млрд рублей. Мне показалось, что это несколько заниженный прогноз, поэтому в заметке постараюсь предположить сколько банк может заработать за 1-ый квартал.

( Читать дальше )

Блог компании Mozgovik |Биржа уже не та

- 23 мая 2023, 09:17

- |

Биржа опубликовала финансовые результаты за 1-ый квартал.

Компания по-прежнему получает процентные сверхдоходы, а комиссионные доходы немного снизились.

При этом к прошлым кварталам комиссионные доходы продолжают восстанавливаться.

Внутри доходы по валютным сделкам все еще на рекордных уровнях, а доходы на фондовом рынке поддерживались высоким объемом торгов и размещений бондов. Любопытно также, что на срочном рынке доходы биржи остались на прежнем уровне, при этом сам объем торгов сократился в 3 раза (про комиссии на срочном рынке был отдельный эфир у Тимофея).

( Читать дальше )

Блог компании Mozgovik |Конспект: Русагро на пике снижения рентабельности

- 22 мая 2023, 17:13

- |

Вышел финансовый отчет компании Русагро за 1-ый квартал, а руководство компании провели звонок с инвесторами.

По традиции финансовый директор прочитал презентацию по отдельным бизнесам, по денежному потоку и уровню долга.

Есть позитивная динамика по чистой прибыли и сократился чистый долг:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс